我的美股资产组合配置

分享了我个人的美股资产组合,配置逻辑,历史数据回测以及个人想法。

主要结论

我的美股资产配置的核心逻辑是:

分散配置到全球股市,全球债市和全球房地产

我的美股目标仓位是:

| ETF | 资产类型 | 目标仓位 |

|---|---|---|

| BND | 美国全债市 | 15.0% |

| BNDX | 世界全债市(除美国) | 15.0% |

| VNQ | 美国房地产指数 | 15.0% |

| VNQI | 世界房地产指数(除美国) | 15.0% |

| VT | 世界全股市指数 | 30.0% |

| MCHI | 明晟中国指数 | 5.0% |

| PDBC | 大宗商品指数 | 5.0% |

该组合历史表现:

过去五年该组合历史数据回测表现不佳,大幅跑输美股基准。

综合考虑后,我仍然选择持有该组合:

- 考虑到全球分散风险的需求,及美股目前高估值

- 房地产大类的重要性

- 继续重仓中美,但也希望能覆盖全球其他主要经济体

背景

前段时间分享了我的A股资产组合配置。今天再来分享下我的美股资产组合配置。

组合介绍

整体思路

在前面介绍我的A股资产组合配置时,文中有提到我的主要目标是构建一个长期组合追踪中国经济增长。

那么相对应的,我的美股资产组合的配置目标,就是追踪世界经济增长。

大类资产

从资产配置的角度,最主流的大类资产有:

- 股票

- 债券

- 房地产

其它用于将分散风险的大类资产还有:

- 大宗商品(如原油,贵金属等)

- 其它金融衍生品(如期权)

其中房地产大多数情况下都是以实体资产的形式存在,也就是买房。不过最近几年在海外REITs(房地产信托基金)不断发展,现在以“股票”的形式购买房地产越来越方便了。

根据广发银行发布的《中国城市家庭财富健康报告》,中美家庭资产配置有较大差异:

中国家庭绝大多数资产在房地产中,而美国家庭相对更加均衡一些,金融资产略高于房地产。

大类资产筛选逻辑

我的大类资产配置逻辑如下:

- 根据目前美股估值(标普500的CAPE)和个人风险偏好,确定配置债券的比例。目前我的比例是30%。

- 剩下的部分,按照预设的比例分散配置到股市,房地产和大宗商品中。其中房地产均匀配置美国和世界其它地方,股市配置世界全股市,另外超配一部分中国股市。

- 每年进行再平衡。

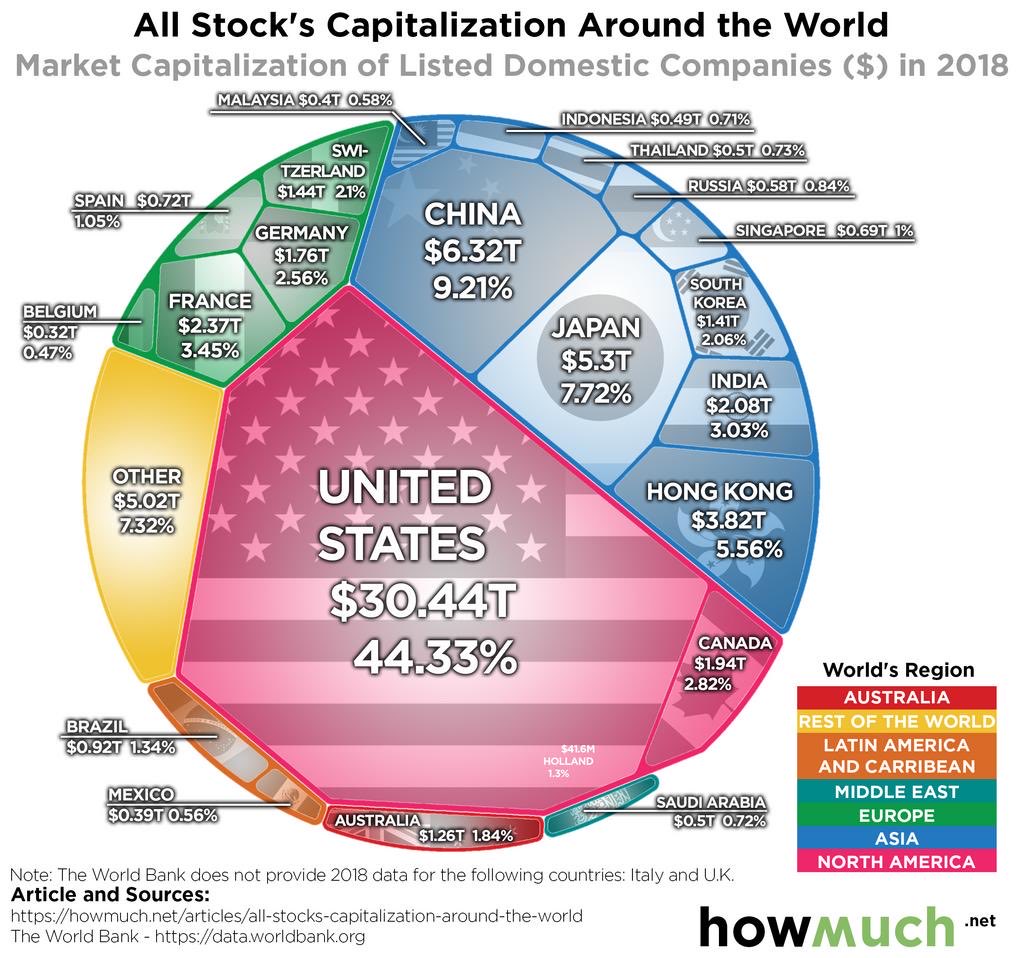

Howmuch.net有一个世界股市市值占比的数据,可以作为股市中国家权重的参考:

我个人比较倾向简单策略,于是基本就美国和其它地方各一半了。

美股资产组合持仓

我的美股目标仓位如下:

| ETF | 资产类型 | 目标仓位 |

|---|---|---|

| BND | 美国全债市 | 15.0% |

| BNDX | 世界全债市(除美国) | 15.0% |

| VNQ | 美国房地产指数 | 15.0% |

| VNQI | 世界房地产指数(除美国) | 15.0% |

| VT | 世界全股市指数 | 30.0% |

| MCHI | 明晟中国指数 | 5.0% |

| PDBC | 大宗商品指数 | 5.0% |

历史数据回测

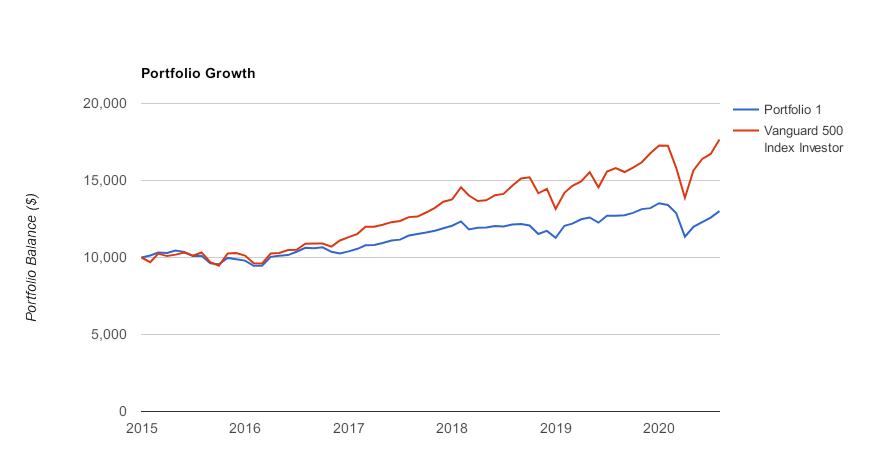

基于目前有的数据,历史回测数据如下(2015-2020年):

| 资产组合 | 年化回报 | 波动率 | 最大回撤 | 夏普率 |

|---|---|---|---|---|

| 我的美股组合 | 4.84% | 9.61% | -16.07% | 0.44 |

| 标普500基准 | 10.73% | 14.44% | -19.63% | 0.71 |

各个资产的具体表现如下:

| ETF | 资产类型 | 年化回报 | 波动率 | 最大回撤 | 夏普率 | 与美股相关性 |

|---|---|---|---|---|---|---|

| BND | 美国全债市 | 4.13% | 3.53% | -3.68% | 0.89 | 0.04 |

| BNDX | 世界全债市(除美国) | 3.98% | 3.18% | -3.03% | 0.93 | 0.19 |

| VNQ | 美国房地产指数 | 4.24% | 16.41% | -25.08% | 0.28 | 0.66 |

| VNQI | 世界房地产指数(除美国) | 2.10% | 14.91% | -27.38% | 0.15 | 0.72 |

| VT | 世界全股市指数 | 7.38% | 14.33% | -22.15% | 0.5 | 0.97 |

| MCHI | 明晟中国指数 | 8.28% | 21.41% | -37.32% | 0.43 | 0.63 |

| PDBC | 大宗商品指数 | -5.68% | 16.64% | -38.92% | -0.33 | 0.53 |

具体回测数据可以参考这个链接。

说实话,从现有数据上来看,这个组合在过去五年表现很差,大幅落后于美股基准:

波动率和最大回撤略低于基准,但是年化回报同样远低于基准。

简单来说,就是我承担了类似美股的风险,但是收益只有美股的一半。

我个人觉得可能有几个原因:

- 历史回测数据太短,五年数据比较难看出组合的长期表现。

- 过去10年是美股的大牛市,标普500几乎是单向上涨的状态。其它资产很难超过基准。

个人小结

从上面回测数据可以看到,过去五年该组合的年化回报只有基准的一半。我自己也深入思考过,要不要切换到其他组合策略,比如简单的美股和美债平衡,或者风险平价。

我决定持续持有该组合的原因是:

- 我相信从长期来看,美国的经济增长会高于其他国家,考虑到美国的各种优势。所以我一半的资产都配置到了美国。

- 我觉得全都重仓一个国家风险偏高,特别是考虑到美股目前的高估值。我相信其他国家也有很多优秀的公司和资产。所以目前我还是倾向于配置全球。

- 房地产基金在过去五年表现不佳,大幅低于股市。但是从长期来看,我觉得房地产是一个非常重要的资产大类,还是希望自己能配置合适的比例。